作者|裴利瑞

距离分级基金2020年底整改大限已经不足3个月,近期,基金圈掀起了分级基金的整改大潮,其中甚至不乏兴全合润分级、招商中证白酒分级等百亿级别基金。

据公告数据统计,9月以来,已有超百只分级基金(按不同份额分开计算)发布公告,召开基金份额持有人大会,投票表决整改相关事项。仅10月13日一天,就有十余只分级基金发布上述公告。

但似乎,分级基金的整改并不顺利。

第一关:没有持有人参与的持有人大会

按照基金法规定,分级基金转型需要先向证监会提交变更注册申请,获批后召开基金份额持有人大会,经持有人大会决议通过后方可实施转型。

但持有人大会不是想开就能开,还需要满足参与表决人数占权益登记日基金份额的50%以上(含50%)的条件才行。

这让不少分级基金的持有人大会召开失败。

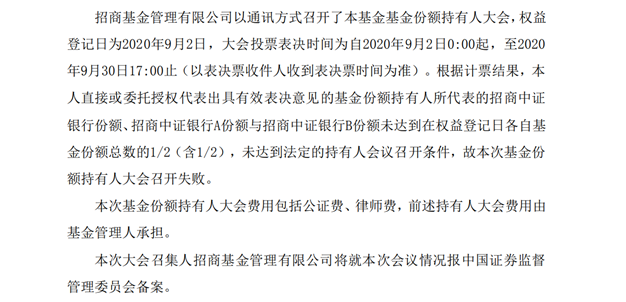

例如,招商基金在10月10日发布公告称,招商中证银行指数分级基金以通讯方式召开了基金份额持有人大会,权益登记日为2020年9月2日,大会投票表决时间为自2020年9月2日0:00起,至2020年9月30日17:00止。但根据计票结果,本人直接或委托授权代表出具有效表决意见的基金份额持有人所代表的招商中证银行份额、招商中证银行A份额与招商中证银行B份额未达到在权益登记日各自基金份额总数的1/2(含1/2),未达到法定的持有人会议召开条件,故本次基金份额持有人大会召开失败。

出现类似情况的还有申万菱信中证军工指数分级、国泰国证医药卫生行业指数等多只分级基金。

有基金公司人士向蓝鲸财经解释道,分级基金的散户很多,再加上投票方式又很复杂,投资者的参与欲望并不高。

为此,不少基金公司想尽办法提高持有人的关注度,吸引投资者参与。

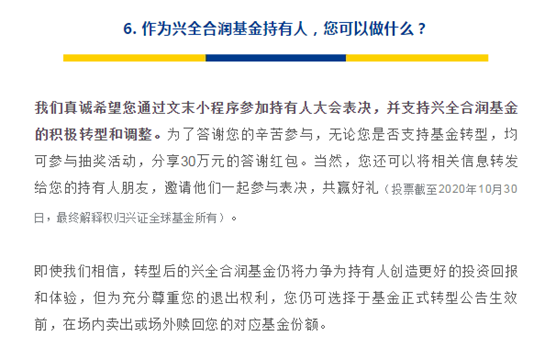

例如,有着60万持有人的明星基金——兴全合润分级就在召开持有人大会上使出了浑身解数。兴证全球基金不仅为这次大会专门制作了线上投票小程序,而且掏出了30万元的红包“拉票”,无论持有人是否支持基金转型,均可在投票后参与抽奖活动。

第二关:持有人投反对票抗议

即使成功召开了持有人大会,分级基金就能顺利整改吗?按照规定,议案还需要获得参与投票表决的2/3份额以上持有人表决通过才可以。

但让持有人投“同意”票并没有那么容易。例如银华中证内地资源指数分级基金:

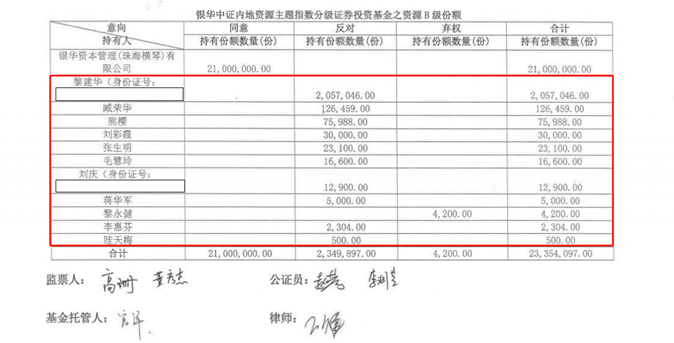

这是一只迷你基金,在今年8月,银华基金宣布就终止该基金运作召开持有人大会,但该基金的持有人并不同意。会议表决结果显示,持有人中的个人投资者全部投了反对票。

假如不是两位机构持有人——银华资本(银华基金子公司)和方正证券投了赞成票,这次议案根本不会通过。

但值得注意的是,这部分机构资金疑似是近期的新申购资金,在即将清盘前仍要申购的目的也很简单——拿到投票表决的“控制权”。

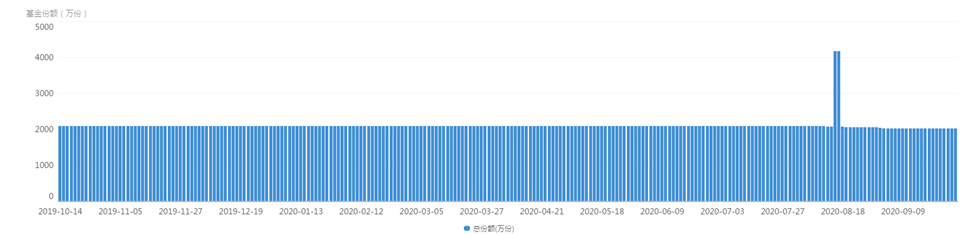

以银华资源指数的B份额为例,公告显示,该基金在6月30日时的基金份额有2080.71万份,其中机构持有占比仅有2.63%,也就是54.8万份,且前十大持有人中并没有银华资本的身影。

但到了权益登记日8月14日时,该基金的份额突然猛增至4160.58万份,其中仅银华资本参与投票的基金份额就合计达到了2100万份,占比50.47%,成功拿到持有人大会的控制权。

“其实这种做法很普遍,基金公司在基金转型期间通过自有资金或帮忙资金进行巨额申购,然后利用资金优势影响最终的投票结果。只是很多时候并没有公开投票明细。”有业内人士向蓝鲸财经表示。

第三关:议案不通过后的强制整改方案

但值得注意的是,持有人大会召开失败或议案未通过,都不会影响分级基金的整改进程,不少基金公司在公告中着重提示:

为保护投资者利益,如本次基金份额持有人大会未成功召开或议案未通过的,基金管理人将根据中国人民银行、中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局联合发布的《关于规范金融机构资产管理业务的指导意见》的要求,于2020年底完成本基金的整改,取消分级运作机制。届时,基金管理人将相应变更基金名称、修改基金合同并就取消分级运作的安排另行公告。敬请投资者合理安排投资计划。

既然必须整改,那前面的召开持有人大会、投票表决只是走走形式吗?

其实不是,这里面有两个区别:

一是整改时间不同。如果转型或者清盘的议案在持有人大会上通过,那么整改可以立刻进行;但不通过就只能等到资管新规规定的最后期限,2020年底。

二是整改方案不同。以兴全合润为例,该基金的转型方案除了取消分级机制外,还调整了投资范围,增加了港股、股指期货、国债期货等投资工具,并加入了基金分红条款;但如果持有人大会无法顺利通过上述方案,兴全合润就只能在2020年底仅进行“去分级”转型。

第四关:转型过程中的风险问题

在分级基金整改大限将至的背景下,扰动分级基金的因素增多,风险也随之放大。

一是二级市场的折溢价交易风险。在此之前,部分投资者过热炒作分级B使其处于高溢价状态,但在基金折算后,B份额的高溢价将随之消失,如果投资者现在以溢价买入,未来可能会遭受较大损失。

二是产品风险特征变化的风险。基金折算前,A份额相比B份额、母基金份额具有预期风险较低、预期收益较低的特征,但基金折算后,原本低风险的A份额将面临基金风险调整,承担因市场下跌而遭受损失的风险。

三是场内流动性不足的风险。由于基金A/B份额的持有人可能选择场内卖出或合并赎回,导致场内份额数量可能发生较大下降,因此,基金或出现场内流动性不足的情况。

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。