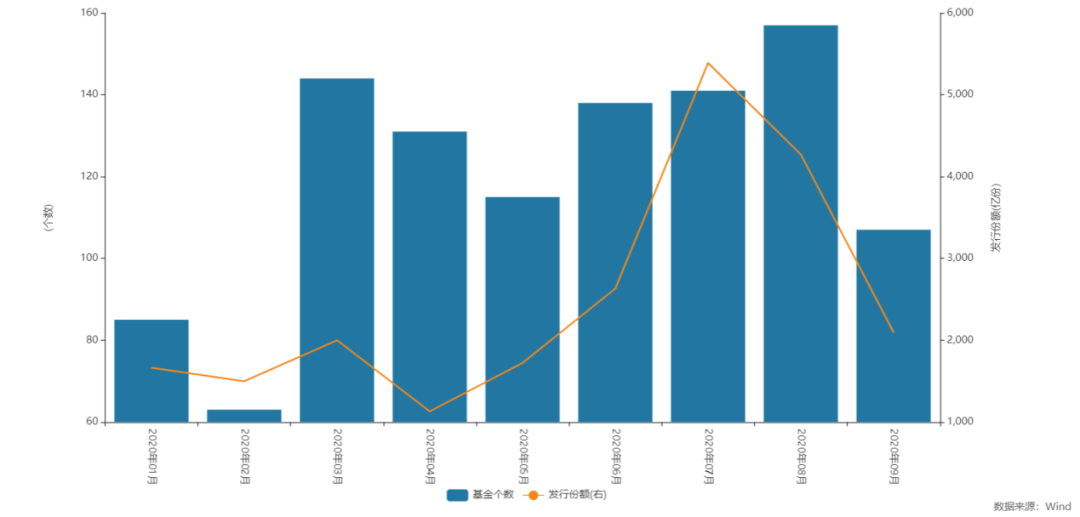

今年来新发基金市场火热,新发规模和数量快速增长,wind数据显示,截至9月24日,年内新发基金数量达1081只,发行份额达2.24万亿,已超过2019全年规模。其中权益基金发行规模领跑,股票基金、混合基金发行份额达1.44万亿。

(来源:wind,截至9月24日)

新发基金市场火热,热门基金频出,甚至还有不少一日售罄的基金,看到此番情景,有些投资者纠结了,某某新基金适合买吗?是买新基金好还是老基金好?

新老基金有什么区别呢?

一些投资者选择新基金,是认为新基金初始单位净值为1元,比老基金更便宜,感觉上涨的空间多。

其实不然。举个例子,不考虑基金手续费等其他因素下,假设投资两只权益基金,新基金A去年初发行,单位净值是1元,认购了10000元,基金份额10000份;同一时间又买入老基金B,单位净值是1元,申购份额是5000份,经历一年时间,由于市场上涨,两只基金都上涨50%,基金A、B的净值分别涨到1.5元、3元。

最后投资者买入基金A获得的价值是1.5*10000=15000元,基金B获得的价值是3*5000=15000元。

两者最终价值没有区别,所以初始净值高低与后期基金上涨空间大小没有绝对正向关系,相比单位净值,我们应该关注基金区间收益表现,于主动管理型基金而言,区间收益表现与基金经理投资能力、市场风格、持仓比例、重仓个股表现相关。

再来看新老基金其他区分点。

⊙ 流动性上,一般新基金的封闭期不超过3个月,期间不能申购也无法赎回;老基金在正常开放期内是可以申购/赎回的。

⊙ 公开信息上,老基金的历史业绩和持仓比例、前十大重仓股等都可以查到,信息材料比较透明;新基金公布信息相对可能有限,招募说明书、基金合同等发售材料,更多关于基金经理投资能力、过往业绩等可以查看此前管理过的产品情况。

⊙ 持仓比例上,比如是一只偏股混合基金(股票投资比例60-80%),那么在新基金建仓期内对于股票投资比例不会有特别强的限制,建仓期一般不超过6个月,而老基金因为已经早就过了建仓期,无论遇到什么市场,其投资比例一定要按照合同约束的来。

新老基金如何选?注意两方面

买基金关键因素在于,适不适合市场,适不适合自己。

第一个问题

现在是不是一个进场好时机?

A股市场常说“牛市买老基,熊市买新基”,指的是市场快速上涨阶段,老基金一般仓位比较重,能够快速跟上市场行情;而在市场下跌阶段,新基金仓位较轻,且基金经理采用分批建仓的方式,正所谓“船小灵活好调头”,抗跌性比较好。

从目前市场看,8月来,市场持续震荡盘整,部分前期涨幅近80%、90%的基金净值大幅回撤,投资者备受煎熬,看似不好的时刻,也给新基金带来低位布局的好时机。

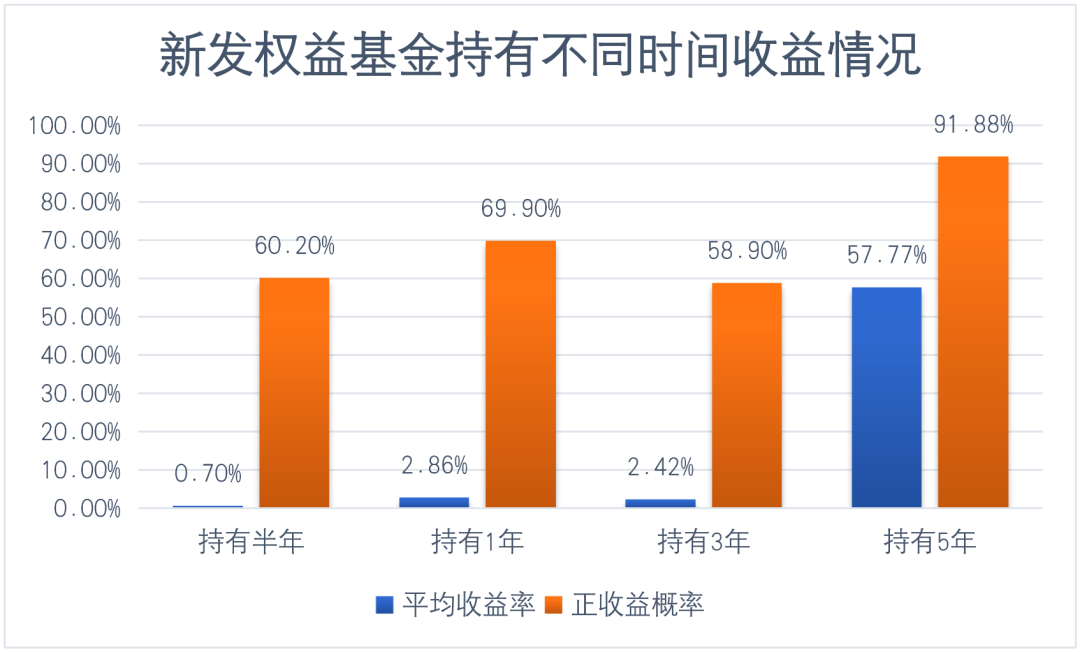

举个例子,回溯历史,A股也经历过比此时更“严峻”的时刻,比如2015年下半年至2016年初,市场正处于牛市后大幅下跌阶段,统计这一阶段新发主动权益基金,持有半年、1年、3年、5年收益情况。

(来源:wind,主动权益基金包括wind开放式基金分类:股票型基金-普通股票型基金,混合型基金-偏股混合型基金、灵活配置型基金,新发基金成立时间2015.6.12-2016.1.31,统计截至2020.9.24)

我们发现,持有新发主动权益基金半年、1年、3年、5年均获得了平均正收益,除持有3年时间外,因彼时成立的新基金三年后也遭遇2018年的震荡下跌市,使得基金净值回撤,随着持有时间拉长,获得正收益概率高,持有5年正收益概率高达91.88%。

在震荡市进场新基金,获得收益的概率并不算低哦。

第二个问题

基金适不适合自己。

这个可以分两点来说,首先市场波动,最怕手抖,新基金却是不错的选项,因为新基金成立后会不超过3个月的封闭运作期,期间无法赎回,投资者可以借助投资方向不错的新基金管住手。同时,让优秀基金经理在建仓期内帮我们布局市场机会,看好相关方向的投资者,可以尝鲜上车。

当然,如果你是成熟的投资者,研究基金产品较多,有自己看好的投资方向,那么历史业绩可寻、基金经理对投资策略把握有丰富的经验,那么运作时间较久的老基金也是比较适合。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

更多相关精彩文章

年度重磅!可以战略配售蚂蚁新股的基金

5年业绩2倍,这样的基金经理要不要跟?

翻倍股VS翻倍基,谁更容易实现?

求分享

求点赞

求在看

扫二维码 3分钟开户 稳抓股市回调良机!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。