摘要

√ 获A+最高等级的银行仅苏州银行(002966,股吧)一家,A等级有5家,其中城商行4家(杭州银行、郑州银行、江苏银行、长沙银行(601577,股吧)),农商行1家(张家港行(002839,股吧))。

√ 国有大行、股份制银行平均得分为73.6和77.2;城商行、农商行平均得分为80.8和78.9,股份制银行和城商行相对较好。

√ 国有大行中,邮储银行稳占首位,分值78.3分,获得B+等级,中国银行被投诉总量第一,仅获B-。

√ 股份制商业银行中,浙商、民生获A-,浦发银行(600000,股吧)受舆论影响大,获评B等级。

√ 城商行中,北京银行(601169,股吧)被罚款总额居首位,财务指标表现一般,声誉管理水平以B-垫底。

√ 农业银行近三个月总罚款金额超过6190万元,居36家A股上市银行之首,行政处罚分值在国有大行和上市股份行中最低。

出品|零壹智库

作者|颜晓妹 杨光

良好的声誉是商业银行发展的无形资产。近年来,随着移动互联网快速发展,银行的风险点通过各类媒体发酵扩散,并最终形成声誉风险事件的案例日渐增多,声誉风险管理的难度明显提高,重要性也在上升。

声誉风险是银行面临的主要风险之一。早在2009年8月,银监会就对外发布《商业银行声誉风险管理指引》,指出声誉风险是指由商业银行经营、管理及其他行为或外部事件导致利益相关方对商业银行负面评价的风险,并明确要求银行将声誉风险管理纳入公司治理及全面风险管理体系,主动、有效地防范声誉风险和应对声誉事件。

一、评价模型及整体情况

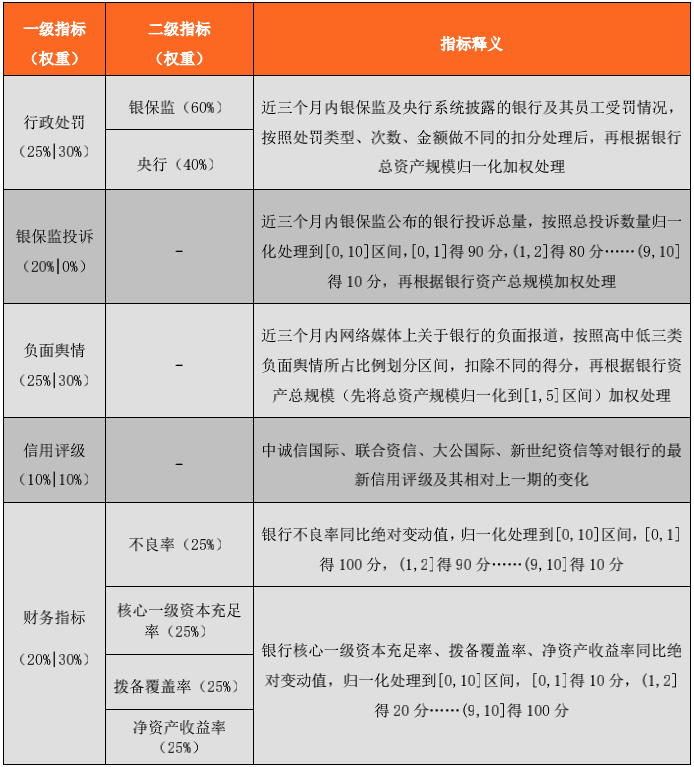

为了量化评估商业银行的声誉风险管理能力,给市场提供一些参考,零壹财经?零壹智库基于可获取的数据,建立了“上市银行声誉管理水平评价体系”(见表1)。本期为第二期评价报告,后续将系列化推出,并不断完善评价模型。

表1:零壹智库上市银行声誉管理水平评价模型

来源:零壹智库

注:

1)评价对象为2020年6月之前在A股上市的商业银行,近三个月是指2020年6—8月;

2)一级权重以A|B形式表示,A适用于国有大行及股份制银行,B适用于城商行和农商行;

3)银行总资产规模以及财务指标均为截至2020年二季度末以及上年同期的数据;

4)根据最终得分将结果分为A+(90以上)、A(85-90)、A-(80-85)、B+(75-80)、B(70-75)、B-(70以下)共6个等级;

5)本模型以公开数据为主,分数仅供参考,评价模型难免有所疏漏,欢迎提供意见与建议,联系方式微信号:18514669672

此次评价对象包括2020年6月之前在A股上市的36家商业银行。考虑到银保监会公开披露了国有大行和股份制银行的投诉数据,以及第三方投诉客观性较差,本期评价模型有所调整:对于国有大行及股份制银行,用银保监公开的数据替换第三方投诉,各自权重不变;对于城商行和农商行,剔除第三方投诉,保留行政处罚、银保监投诉、负面舆情、信用评级和财务指标,并调整各自权重。

从2020年第二期上市银行声誉管理水平评价结果看,获A+最高等级的银行只有苏州银行一家。获得A等级的有5家银行:农商行1家(张家港行),城商行4家(江苏银行、长沙银行、杭州银行、郑州银行)。

整体来看,得分最高为苏州银行90.3分,最低为北京银行68.1分;从银行类型来看,国有大行、股份制银行、城商行、农商行平均得分依次为73.6、77.2、80.8、78.9。

国有行整体得分偏低,其在行政处罚、财务指标和银保监投诉三个维度方面平均分分别为20.4、7.9、12.6,三项平均分均低于股份制银行。

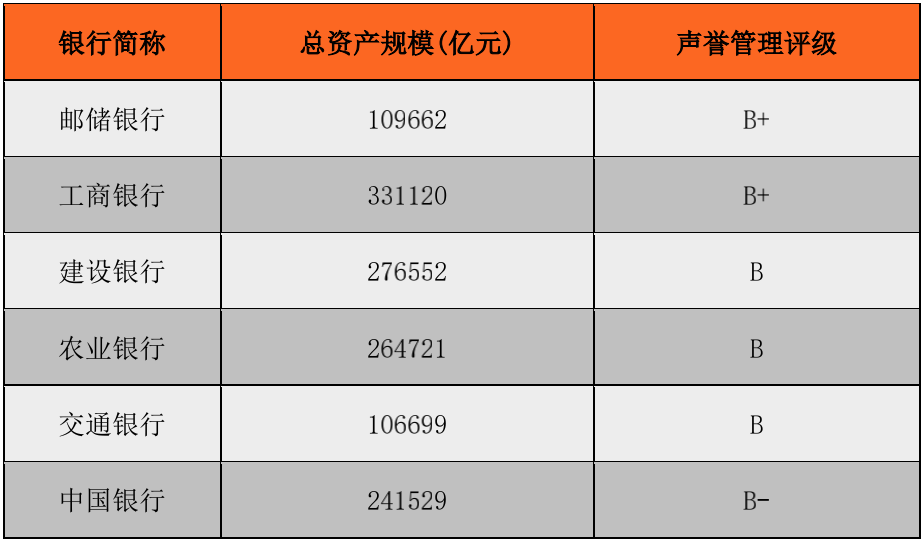

二、国有大行:评级均在B档,邮储银行稳占首位,中国银行B-垫底

邮储银行依然保持国有大行最高分,分值78.3分,获得B+等级。邮储银行在负面舆情及银保监投诉维度上的得分分别排名一、二,其他维度分值也均属中上。

中国银行在行政处罚方面表现相对较好,行政处罚分22.7,国有大行中排名第二;负面舆情方面仍然受“原油宝”事件的余温影响,分值稍低。

投诉方面,中国银行此维度分值仅为6分,分值不及其他上市国有行分值的一半,最终以总分69.4,被评为B-,排名垫底。据银保监披露数据显示,中国银行第二季度投诉事件数量达8401条,为上市国有行和股份制银行之最。

表2:上市国有大行声誉管理水平等级(2020年第二期)

数据来源:零壹智库,银行2020年半年报

交通银行排名倒数第二,被评为B等级,其负面舆情得分仅为19.2分,主要受“社保基金减持交行7亿股”及高管人事变动等舆情影响。

交行在财务指标方面表现也不如人意,评价体系中选取的四个二级财务指标,交行有三项垫底。其2020年一季度不良贷款率1.68%同比上涨0.21个百分点;核心一级资本充足率同比下降0.23个百分点;拨备覆盖率同比下降24.8个百分点;净资产收益率同比下降1.34个百分点,造成财务指标维度得分较低。

农业银行在行政处罚维度获得了国有行最低分,仅为16.4分。据零壹智库不完全统计,农业银行6—8月被央行处罚3次,罚款合计145万;被银保监处罚多达23次,处罚人次33人,总罚款金额超过6190万元,罚款金额名列36家A股上市银行之首。

三、股份制银行:浙商、民生获A-,浦发受舆论影响获评B级

在股份制银行中,浙商银行、民生银行(600016,股吧)声誉管理水平等级达到A-。浙商银行和民生银行在行政处罚及投诉维度分值均居于一、二位。据银保监公布数据,浙商银行在2020年二季度投诉数量仅为260条,为上市股份行中数量最低,且浙商银行在负面舆情方面控制较好,获得23.6分,此维度得分排名股份制银行首位。

表3:上市股份制银行声誉管理水平等级(2020年第二期)

数据来源:零壹智库,银行2020年半年报

7月,浦发银行因一则“四川女子莫名背上1200万贷款!浦发银行再现违规放贷?”的新闻,被推上舆论风口,对其声誉造成了恶劣的影响。

行政处罚方面,浦发银行在近三个月被银保监处罚7次,罚款总额约2365万元,造成其在行政处罚方面分值垫底。

财务指标上,浦发银行得分垫底。2020年上半年财报显示,浦发银行不良贷款率同比上升0.09个百分点至1.92%, 在36家A股上市银行里仅次于郑州银行。浦发银行核心一级资本充足率同比下降0.26个百分点;拨备覆盖率同比下降10.55个百分点;净资产收益率同比下降1.36个百分点,整体财务指标表现较差。

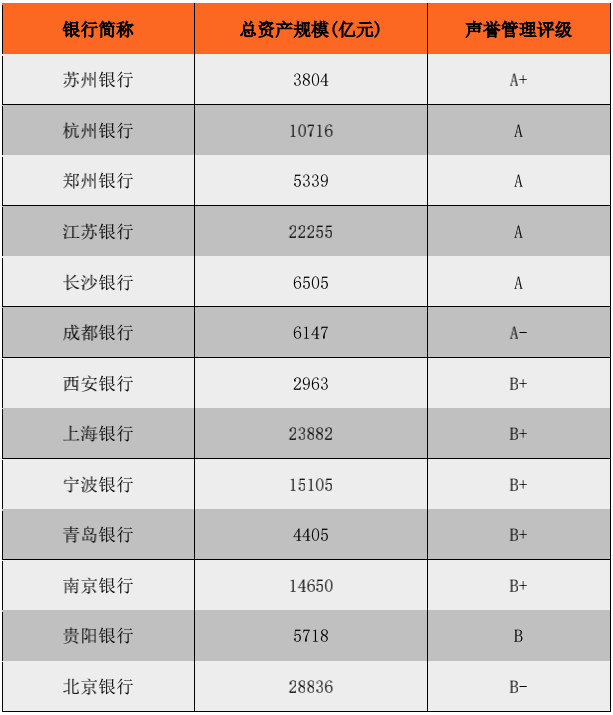

四、城商行:苏州银行上榜A+,北京银行B-垫底

苏州银行综合得分在90以上,以A+等级居于榜首。其近三个月未见银保监及央行处罚,此项得分为满分;负面舆情方面得分27分属于中等偏上,整体声誉保持较好;财务指标方面除净资产收益率外,其他指标向好趋势明显。

表4:上市城市商业银行声誉管理水平等级(2020年第二期)

数据来源:零壹智库,银行2020年半年报

北京银行此次声誉评级仅为B-,主要因为行政处罚及财务指标部分得分较低,两部分得分在上市城商行中均排名末位。据不完全统计,北京银行在近三个月吃到6张罚单,罚款总额905万元,其中单笔最高额罚单为390万,案由为:“违规发放贷款、延缓风险暴露,房地产开发贷款资金回流用于归还股东投入土地款,员工行为管理不到位。”

在财务指标部分,北京银行2020上半年不良贷款率为1.54%,同比增加0.09个百分点;净资产收益率同比下降1.23个百分点。此外,北京银行在负面舆情方面得分也处于上市城商行倒数第二位,为22.8分,主要因其近三个月银保监处罚较为频繁,金额较大,被媒体广泛关注,造成舆论影响较大。

贵阳银行在6月份被连开10张罚单,处罚3人次,个人罚款总额20万元,机构被罚总额260万。此外,贵阳银行(601997,股吧)因“定增回复迟 去年逾期贷款增40亿ROE连降5年”及一个月内频繁被监管机构处罚的各类负面新闻,造成负面舆情分值较低,在上市城商行里声誉管理水平较低,仅为B等级。

五、农商行:张家港行独获A等级,常熟银行(601128,股吧)收购不顺获评A-

农商行中,张家港行独获A等级,在行政处罚及财务指标部分表现较为优秀。近三个月未见银保监及央行处罚,其他指标得分也均处于中上。无锡银行(600908,股吧)、江阴银行(002807,股吧)在行政处罚、负面舆情方面控制较好,总体得分接近,声誉管理水平达到A-。

表5:上市农商行声誉管理水平等级(2020年第二期)

数据来源:零壹智库,银行2020年上半年财报

苏农银行及常熟银行综合得分相对低一些,均为B等级。其中,苏农银行(603323,股吧)因“金融股大涨之后 股东减持公告“如约而至””及上半年增速明显放缓的负面舆论,造成该部分得分较低;在行政处罚部分,苏农银行则为满分,其他指标则表现一般。

常熟银行排名垫底,主要为其负面舆情及财务指标部分与其他上市农商行得分差距较大。在负面舆情方面,“常熟银行收购案遭交行反对 镇江农商行资产质量存下行风险”“常熟银行增长放缓 上半年净利润增1.38% 不良资产率上升”两个事件被广泛报道。

在财务指标方面,常熟银行拨备覆盖率同比降低0.93个百分点,净资产收益率同比降低1.02个百分点,数据相对变化情况对比其他上市农行较差,总体得分稍低。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。