越来越多人开始意识到,急速上涨的市场是很危险的。

犹记得7月初时,市场一度急速上行,券商APP都被开户的人挤宕机了。小编的朋友小A也在那时加入了炒股大军。最近我问小A这段时间收获如何?他却叫苦不迭——

“别提了,炒股两周亏了4万。一开始小试牛刀,轻轻松松赚了1万,感觉真不错。于是我立刻大笔买入,结果……后来惨不忍睹。”

初期小试牛刀时总是怎么都赚,后期大笔资金入场时就赶上市场调整,相信这不是小A一个人的故事,为什么市场总是给我们这样的体验?

一个完整牛市的三个阶段

美国著名投资人、橡树资本CEO霍华德·马克斯曾在《周期》一书中给出了答案,他把一个完整的牛市分为——

第一阶段,只有少数特别有洞察力的人相信,基本面情况将会好转。

第二阶段,大多数人都认识到,基本面情况确实好转了。

第三阶段,每个人都得出结论,基本面情况将会变得更好,而且永远只会更好。

用“后视镜”视角来看,牛市第一阶段是最应该入场的时机,但普通人常常因为胆识不够错过这一阶段。事实上,多数人到了牛市的第二阶段还能“抗住诱惑”。但到了第三阶段,他们看到股价涨了2倍、3倍,周围的朋友都赚了大钱了,就会放弃抵抗,向牛市“投降”。

就像《疯狂、恐惧和崩溃:金融危机史》一书中作者犀利指出的,“最令人烦心、最令人头痛的事,莫过于看到朋友发大财。”

随后的故事也就可想而知,牛市走到第三阶段的最后,大部分人涌入市场,市场上只有人买进,没有人卖出,此时,最后一个“牛市投降者”的买入价就成了最高价,而市场则会停止上涨,开始反转下跌。

因此,牛市对普通人来说危险的原因就在于,大部分普通人入场的时机常常就是牛市的后半程,就是我们常听到的“接盘”行为。简单统计会发现,上一轮牛市(2014.6-2015.12)从开始到回落经历的完整18个月时间里,有50%的新开户人数都集中在市场相对高点位的3个月。

上证综指与当月新增开户人数

85%的个人投资者在牛市中损失超过30%的财富

近日,清华、复旦几位学者联合发布的一篇论文火了,他们利用上交所的4000万条真实交易数据进行了更为细致的测算,还原了上一轮牛市中个人参与者的“实战情况”。

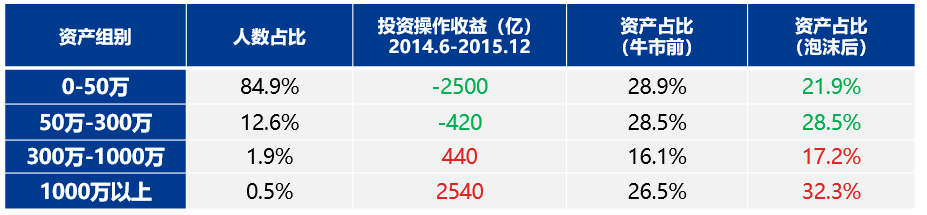

文章按A股资产量将个人投资者分为4组,分别是0-50万、50万-300万、300万-1000万、1000万以上。其中近85%的投资者都是资产在0-50万之间的“小散”。

研究结果发现,资产在50万以下的小散(也就是超过85%的投资者),在整轮牛市期间的投资操作让他们损失了2500亿的资产,资产整体缩水了28%。而资产在1000万以上的少部分“大散户”则通过投资操作实现了31%的资产增值。可以说,牛市悄无声息地就完成了一次“资产再分配”。

数据来源:An L , Bian J , Lou D , et al. Wealth Redistribution in Bubbles and Crashes[J]. Social ence Electronic Publishing.

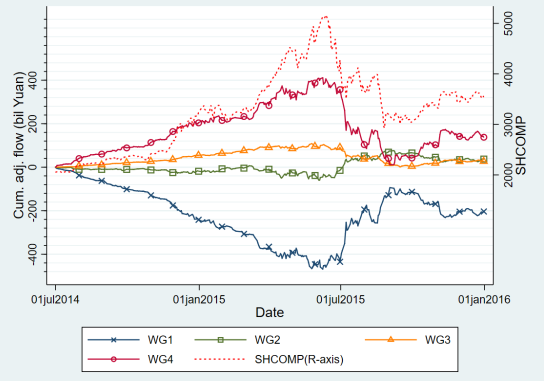

为什么会出现这样的两极分化?文章发现,这是因为大散(下方红线)在场时间更长,从牛市早期就开始逐步加仓,并且在牛市到达顶点后就迅速卖出了手上的资产,而小散(下方蓝线)则完全相反,在牛市达到顶点之后才开始加大在股市中的投入。

上证综指点位与累计资产流入情况(分组统计)

注:WG1、WG2、WG3、WG4分别对应股市资产在0-50万、50万-300万、300万-1000万和1000万以上的个人投资者。红色虚线(右轴)代表上证综指走势。

图片来源:An L , Bian J , Lou D , et al. Wealth Redistribution in Bubbles and Crashes[J]. Social ence Electronic Publishing.

也就是说,大散几乎完整地享受了牛市的三个阶段,而数量庞大的小散们则大多在第三阶段才反应过来,选择在“牛市”最危险的时刻冲进市场。

及时入场,不如保持在场

投资的一大真相是,风险总在人声鼎沸处,机会则在无人问津时。每个人都幻想着战胜“市场先生”,低买高卖,潇洒离场,但现实数据却告诉我们,大部分人的结局都是被“市场先生”牵着鼻子走。

大投资家格雷厄姆曾说:“在华尔街摸爬滚打近50年,我发现我对股市的将来走势知道得越来越少,但投资者应该怎样做,我是知道得越来越多……投资者投在股市的资金一定不要少于25%或多于75%,当市场下跌时,投资比例就要更接近75%,上涨时就更接近25%。”

与其想着在市场上涨前及时入场,不如在更长的时间维度上保持积极在场。基金定投或许就是一种长期保持在场的好方式,在每周或每月的固定时间,按固定金额买入某只基金,既能平滑成本、避免单次大笔投入的风险,又能通过投资纪律约束“高买低卖”的冲动,为长线投资增加一份定力。

扫二维码 3分钟开户 布局创业板火爆行情郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。