写在前面:好几个朋友问,最近为什么没看到我写的东西了。确实有一段时间没写了,一方面是越来越难找到好的话题;一方面也怕说的太多,犯下了“做的不如说的好”的毛病。文字是要留痕的,写的时候,免不了会有些不成熟的观点,之后发觉说错了,也有可能不好意思修正,甚至无意中不断捍卫自己的观点,反而影响了自己的行为。前几天有兄弟跟我聊起来,为什么这几年投资圈这么喜欢讨论王阳明,当时我没答上来。今天我突然想到,是不是因为,知行合一是大家都希望达到、但实际上很难做到的状态呢?写自己所想,行个人所知,与大家共勉。

12月是投资者集中讨论2021年投资策略的时候,虽然说这种讨论有时候会显得尴尬——比如说,有时候策略报告主要反应的是12月市场当下的预期,年度展望变成了月度甚至季度展望;有时候对未来的展望,会跟市场实际走势完全相反。这都是很正常的,没有一个稳定的方法,能连续稳定的看对短期的市场走势。投资免不了要做预测,但是投资又恰恰是不能依赖预测的。这个月我也试图对2021年的投资进行一些探讨,目的并不是想预测明年市场的走势,而是对未来的投资提供一些可能的预案。今天是第一篇。

大多数投资者,基本形成了相对一致的看法——2021年市场的赚钱难度会比过去两年大很多,对市场的收益率预期要放到比较低的水平,主要的分歧在于这个数字的高低。梳理这些分歧背后的逻辑,大体可以总结为,对明年宏观周期看法的不同,带来了对市场的不同看法:

在这些看法中,持有看法三的人数相对多一些。这种观点的逻辑如下:经济前高,一个是国内经济内生的惯性,一个是考虑到年初流动性相对充裕。之后的经济走弱,主要有两个理由:(1)随着海外疫情逐步得到控制,海外生产恢复,中国出口的份额会回到正常水平,对经济的拉动作用减弱(2)考虑到政府专项债等因素,社融大概率在2020年10月份、11月份左右见顶,2021年社融增速一路走低,带动经济增长动能减弱。

在这三种看法中做一个选择,实际是要回答,在一轮典型的经济周期中,我们的位置在哪里。我向来对宏观判断很小心,因为难度太大。如果一定要做出个判断,我认为我们更有可能还在复苏的过程中,需要适度去关注通胀风险,而不用太早去判断经济在未来可能再度下行。

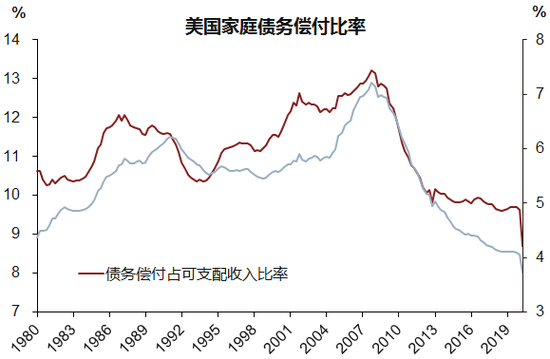

第一个问题,出口对经济增长的量化分析,很难精确。虽然中国出口在全球贸易中的份额,在未来会逐步回归常态,但是我们更要关注海外经济持续增长的动能。以美国为例,本轮疫情期间,美联储资产负债表的扩张是史无前例的,一个重要的作用是,通过大规模的财政补贴,居民的资产负债率下降到比较低的水平。在疫情结束后,居民部门存在较强的加杠杆空间。达里奥反复论证过,杠杆周期对经济的重要作用。最近美国的房地产市场已经呈现出量价齐升的格局,未来我们更应该关注海外经济走强的时间和强度。

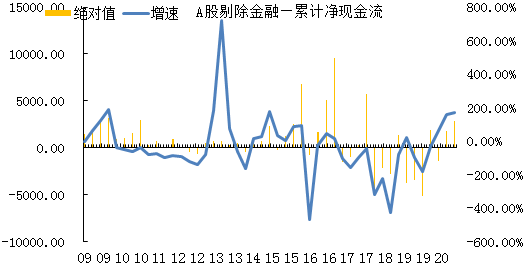

第二个问题,按照成分法分析,社融确实有可能在最近已经见顶。问题是,社融见顶,到经济下行,滞后的时间有可能短,也有可能挺长。2017年全年,社融增速一路下行,但是我们始终没有看到经济增长动能走弱。同样的情况在2021年也有可能出现,居民消费和企业投资,可能给经济带来更良性的增长动力。在中观层面,我们观察到,企业盈利开始修复之后,制造业的投资的积极性在比较快的提高。在宏观层面,我们看到上市公司为代表的企业,现金流状况达到历史上非常好的水平。注册制推出之后,这两年股权融资发展速度很快,为企业提供了大量资金,这些企业未来存在较大的加杠杆空间。盈利周期向上,企业手里又有充足的现金,我们需要关注企业投资的上行机会。

考虑到这些上行因素,我们在投资中会更多关注明年经济潜在的上行动力。当然,如果经济的短期增长过快,央行很有可能加快货币政策正常化的进程,从而带来投资者对后续经济预期发生变化,这也是明年需要密切把握的。(图表数据来源:银华基金研究部)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。