来源:裸眼看财经

1900字 | 全文阅读需9分钟

2019年和2020年,这两年持续买基金的投资者很舒服。刚好赶上了权益基金业绩大爆发的两年,只要不瞎折腾,长期持有下来50%的收益率不成问题。

这一年还剩最后一个尾巴,机构却提前给投资者打起了“预防针”:要理性调整预期收益率,10%-20%是比较谨慎乐观的预期(该机构观点来自某官媒报道)。

言下之意,就是公募基金连续两年吃肥肉了,第三年该挨打了。这种观点,在笔者看来,有点过于扯淡了。

搞清基金超额收益的来源

一个小孩子犯了错误,要挨打,更要跟他(她)讲道理,让小朋友知道哪里做错了,一步步引导。既然大家都觉得这两年基金收益高,那我们就先看看这些收益来自哪里。

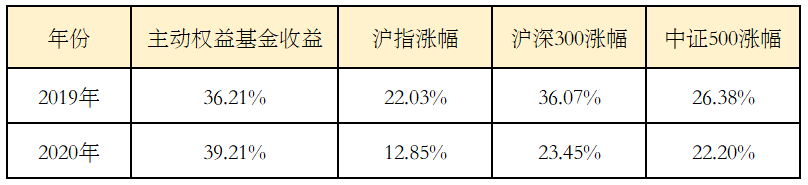

简单做了一下统计,在2019年全年,主动权益基金的平均回报率是36.21%,2020年以来截至12月3日,主动权益基金的平均回报率是39.12%。

整体算下来,自2019年以来,主动权益基金的平均回报率是91.27%!这个数据告诉我们两件事情:确实是两年基金“牛市”,闭着眼买都能有90%收益;近两年回报率100%的基金比比皆是,这个业绩并不拔尖。

再来看2019年以来,各大股指的表现:上证指数上涨38.02%,深证成指上涨33.94%,上证指数上涨54.24%,沪深300指数上涨67.97%,中证500指数上涨54.53%。

没有一个宽基指数在此期间的涨幅超过91.27%,这其实就说明,这些主动权益基金在近两年取得的高收益率,绝不是完全来自估值提升,还有很大一部分的超额收益。

超额收益的意思,就是超出预期收益的额外收益,这部分收益是来自于基金行业基金经理们的禀赋。这也是为什么,我们选择把钱交给他们管理的核心原因。

2021年,基金经理们创造超额收益的能力会突然消失吗?我不觉得。

他们对2021年的担忧在哪里

上面的分析,是我们拉除数据后,横向对比得出来的结论。但对于2021年基金收益的不看好,机构也有他们的分析,给出了他们的原因。

前述官媒文章中提到,“当前,市场对于2021年投资收益的担忧,主要来源于估值与流动性两个方面。”这句话包括后面的一系列解释,都挺难让人认同的。

首先是估值的问题,沪指刚刚爬上3400点,就要考虑估值过高的问题了吗?

沪指在3000点时,那么多机构都在说“这可能是沪指最后一次告别3000点了”,这刚涨了13%就要考虑恐高的问题了,我们相信A股的脾气,没那么怂的。

退一万步讲,即便是A股整体估值处于高位,基金经理也不是完全咬定高估值个股不放松,调一下仓就好了呀。基金经理在市场摸爬滚打这么多年,什么样的场面没见过。

其次再来看看流动性,今年受新冠疫情的影响,全球央行大放水,随着疫情影响逐渐走弱,货币政策确实要从宽松向紧缩转向,但央行肯定不会一把掐死,而是用“相机抉择”的方式。

令人印象很深的是2019年年初,央行在那个春天实行了多次的定向放水,其实就是在寻找最合适的流动性。大水漫灌的时代早过去了,宽松政策转向也绝不会那么生硬。

与之相反,更多的机构投资者相信2021年A股市场会迎来“复兴牛”,并不是说在明年会突然迎来一波全年牛市,而是说在未来3年-5年,A股会走出一轮健康的慢牛行情。

大可不必去预测基金收益率

回到我们讨论的核心问题上来,公募基金已经连“牛”了两年了,第三年是不是该“熊”了呀?这个话题,怎么看都是要跟统计学挂上钩。

我们来举个例子,现在你手中有一枚硬币,连续抛两次都出现了正面,现在要抛第三次,问出现正面/反面的概率是多少。——这个问题是不是跟上一段的问题很像!

在统计学上,这是著名的N重伯努利试验。注意,N重伯努利试验的前提是各次试验是相互独立的,且同一事件出现的概率在每次都是相同的,只有满足这样的条件,才能得到大数定律所描述的结果,即当试验次数趋于无穷时,各事件发生的频率等于其概率。

部分人所想的“按照概率似乎应该是反面概率大”的想法,其实是假定了各次试验的结果不相互独立,其实是属于在抛前两次硬币之前的概率。

前两次已经发生后,第三次抛硬币就是独立发生,出现正面/反面的概率是标准的50%。

这也是我为什么在文章的开头就敢说,这种观点有点过于扯淡了。

在去年年底的时候,笔者在一次媒体活动上碰到了一位基金研究专家,这位专家就很直白地说,今年基金业绩这么牛了,明年大概率要不行了。现在来看,是啪啪打脸了。

作为媒体人和基金研究者,我们其实很不喜欢去预测基金的收益率,不是怕预测不准,是真觉得没有这个必要。好多人觉得月亮美,是出于对美好事物的想象,而不是觉得月球表面的土好看。

我们最希望投资者在购买基金产品时抱有一种这样的心态:选择适合自己风险偏好的产品,充分相信基金经理,生死有命,富贵在天。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。