来源:创金合信基金

在经济转向高质量发展背景下,医药和消费等领域所在的成长板块,越来越受到绩优基金经理的关注。

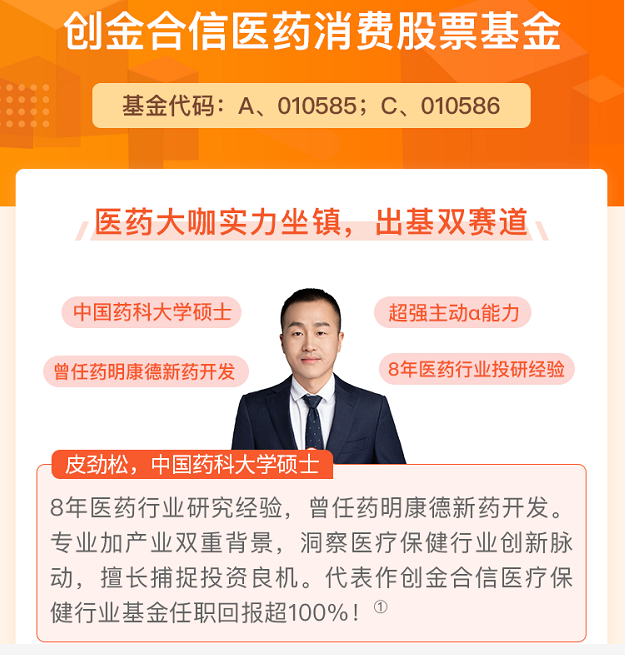

近日,创金合信医药消费股票型证券投资基金(下称“创金合信医药消费股票基金”)的拟任基金经理皮劲松在接受中国证券报记者专访时表示,在人口老龄化趋势下,高质量医药和医疗服务需求旺盛,医药行业未来成长空间巨大;消费行业中顺应消费升级的领域具备较好的投资机会。

皮劲松表示,医药和消费成长股的投研具备一定门槛,他会在深入的产业理解力基础上,结合个人价值投资判断,通过捕捉高性价比成长标的,力争为持有人带来可持续的超额回报。

产业理解力+投资价值判断

2009年皮劲松毕业于中国药科大学,获硕士学位。毕业后的三年里,皮劲松先后任职于中药固体制剂国家工程中心和上海药明康德新药开发有限公司,从事医药相关的技术开发工作。这些专业背景和从业经历,为他日后的医药股投资,打下了坚实基础。

2012年4月,皮劲松加入东莞证券研究所任研究员,随后又在2014年8月加入创金合信基金,并顺利实现从研究员到基金经理的投研进阶。自2018年10月31日开始,皮劲松担任创金合信医疗保健股票基金经理,两年多的投资回报明显。Wind数据显示,截至2020年11月18日,创金合信医疗保健A的总回报率为169.64%,年化回报率为62.05%,同类(普通股票型基金)排名前15%,超越业绩基准达109.38%;该基金今年以来的收益率达到72.03%,同类排名前7%。

“从求学到工作,我聚焦的领域基本都是医药范畴。”皮劲松对记者说,医药领域的细分板块较多,尤其是药品技术研发和创新药的生产工艺制造等领域,具有较高的专业知识壁垒,他的知识储备则给他带来较好的认知优势,为其迅速把握行业动态带来便利;另外,如药品流通、零售等领域,更多涉及商业管理、商业模式分析等思路,这与他的医药研发经历也有着共通的地方。“面对药物的作用机理时,我有过相关学习和工作经验,脑子里的反应可能会比较快,研究也更深入。”

“深入的产业理解力,还要与有效的投资规律相结合,才能带来持续的超额收益。在我看来,要在两者之间取得一个动态平衡,除了具备专业知识背景外,更重要的是投资实践中的价值判断。”皮劲松说,在他看来投资价值的判断,需要聚焦到企业的基本面上来。“除对案头数据做细致梳理之外,还要走到企业和市场中进行多方调研,与第三方的行业专家交流,通过多维度对企业价值进行验证。”

皮劲松表示,好公司应有较突出的(细分)行业地位。一般来说,在行业发展早期,先入企业的成长空间比较大,到了发展中后期市场空间会逐渐饱和,这个时候后发企业更多的是在和竞争对手的博弈中实现逆势发展。行业地位的获得和长期巩固,则应该来自公司优秀的管理层、有效的激励机制、持续高投入的研发能力、高竞争力的产品、顺畅的市场渠道等。

以产品竞争力为例,皮劲松说到,近年来,随着国家政策的调整,销售环节对医药行业竞争格局的影响在持续下降。因此,判断一个公司的竞争力,更多是聚焦到产品竞争力上,包括产品研发周期、科研人员过往的成功研发案例、和同类产品相比的临床效果是否更明显、是否有足够大的需求群体等,这些均是构成医药产品壁垒的重要因素。

在上述公司基本面因素中,皮劲松说,“管理层是否靠谱”是最重要的核心因素。“公司层面的大部分变化,基本上都与管理层有着密切关系。比如,跟踪一家公司的发展历史,如果其历年业绩能稳定增长,并通过逐步向上的发展树立起行业地位,这家公司大多具备投资价值;相反,如果管理层有过‘不靠谱’的行为,即便这个公司的产品很好,销售体系也不错,但最终的经营利润有可能并不理想,这样的企业在投资上是需要提防的。”

布局医药消费双赛道

谈及医药行业的发展格局,皮劲松表示,近年来医药领域的市场格局发生很大变化,尤其是在政策引导下,仿制药和医疗器械等产品的价格出现一定幅度下降。短期看,降价会摊薄企业的经营利润;但从长远看,这大概率会倒逼医药行业加速转型升级。在这种趋势下,部分企业可能会被淘汰,而通过竞争脱颖而出的企业,则会具备更好的生命力和长期竞争力,这里面会蕴含很好的投资价值。

“药品带量采购、高值耗材集中采购的常态化,有助于行业竞争格局快速优化,促使成本控制和研发能力强的企业在优胜劣汰中扩大份额,并将涌现不少结构性投资机会,预计主要集中在创新药、医疗器械、药物研发外包、偏消费医药等领域。”皮劲松说。

皮劲松举例说,在普通支架成本下降后,会有一部分企业去探寻可降解支架的生产,这就是一个很好的产品升级思路。此外,当前也有部分仿制药企业在谋求转型去做创新药。在行业格局发生大变化的时候,公司股价的分化会较明显。对基金经理而言,需要从这些变化中捕捉到具有硬核价值的企业,这些企业不仅能够经受住当下的行业变化冲击,还会在未来成为更具竞争力的公司。

随着医药行业的不断发展,细分领域已呈现出跨行业特征。为更好地把握这些板块的投资机会,在深耕医药板块的同时,皮劲松也以消费板块为突破口,谋求个人能力圈拓展。

“消费和医药都属于较好的成长板块,而且增长稳定,景气度也均处于高位。”皮劲松说,医药行业和消费板块有很多交集。医药需求本身就是一种消费,最明显的是医美行业。医美行业使用的是药品,只不过使用场景并不仅在医院,还有美容院。因此,研究玻尿酸、肉毒素、胶原蛋白这些产品的发展格局,就涉及到了消费投资逻辑。除医美行业外,关注较多的还有线上消费、白酒、餐饮、调味品、小食品等各个消费领域。

为布局医药+消费双赛道投资机会,皮劲松的新基金“创金合信医药消费股票基金”于11月6日起公开发售。在投资比例方面,该基金股票资产占基金资产的比例为80%-95%,其中投资于医药行业和消费行业的股票合计不低于非现金基金资产的80%,且分别投资于医药行业和消费行业的股票均不低于非现金基金资产的20%。

皮劲松指出,人口老龄化趋势下,高质量医药和医疗服务需求旺盛,医药行业未来成长空间巨大;消费行业中顺应消费升级的领域也具备较好投资机会。创金合信医药消费股票基金所投资的医药消费主题股票,是指医药行业和消费行业内具备较好的利润创造能力且估值水平合理的上市公司股票。其中,医药行业包括医疗保健设备与服务、制药、生物科技与生命科学行业;消费行业包括主要消费(食品饮料、家庭与个人用品、服装行业)、可选消费(汽车与汽车零部件、耐用消费品与服装、消费者服务、媒体、零售业、消费电子、传媒)。

捕获高成长超额收益

谈及接下来的投资布局,皮劲松直言,随着外围扰动因素的逐步缓解,投资市场有望回归常态化,这对国内股票市场来说是利好。“A股的投资机会,大概率还是会以成长风格为主。医药板块、包括食品饮料所在的大消费、新能源车产业链等符合产业趋势的领域,都存在获取超额收益的可能。”

皮劲松表示,如何看待估值,是成长股投资的一个重要问题。上述细分领域的公司发展,目前大多处于一个较高的景气度当中。但这些公司的估值普遍不便宜。在“好”和“贵”中进行平衡选择,成为做好成长股投资的关键所在。

皮劲松表示,目前医药估值确实较高,但从历史来看,医药板块的估值基本没有太便宜的时候。成长股价格反应的是企业的增长预期,在所有成长板块中,医药行业的增长性又是相对较好的,所以拉长时间看,医药股的估值趋势是往上走的。“以静态视角来看,今年40倍的估值觉得很高,但明年可能就上到60倍。因此,谈估值不能看绝对数值,还要结合个股和行业的具体情况来看。毕竟估值分析不是纯粹的科学概念,里面包含着投资艺术的成分。”

“医药和消费板块都属于稳定增长品种。特别是医药股的成长性更明显,长期看业绩增长基本可以与估值达到一个平衡,因此在估值上不妨给予多些容忍度。比如说,一些盈利能力好的标的今年是60倍估值,伴随着业绩增长,明年估值可能又会恢复到40倍左右。而优质企业的估值即便有一些高估,最坏的结果只是短期滞涨,但未来依然能通过业绩消化估值带动股价上行,从而带来价值回报。”皮劲松说。

不仅是个股选择,皮劲松同样将这种价值“平衡”原则,运用到了基金组合的建构上。

皮劲松表示,在选择持仓股票时首先考虑长期逻辑,如两到三年的大逻辑有没有问题,其次才考虑短期业绩、估值、政策催化等因素。“会根据个股的估值性价比做组合构建,里面既有长期看好的但目前估值较高的优质标的,也有估值较合理的标的。此外,有些公司的基本面很好,但阶段性的估值过高,这类标的具备很大的研究价值,可以作为弹性品种给予储备,花时间去等待其消化估值。”

在组合运作过程中,皮劲松也遵循着价值“平衡”原则。他表示,如果个股的短期涨幅过大,或阶段性业绩和预期不一致,但长期逻辑没有被破坏,他依然选择持有,但持有比例会稍微降低;相对应地,在控制回撤的操作上,也体现出“平衡”原则。皮劲松说,控制回撤是保证投资收益的重要方面,也是提高客户投资体验的重要方面,核心要点是在仓位布局上不要做得过于极致,尽量分散一点。要做到这点,除了前述所说的估值均衡外,持仓的行业也尽量做到均衡,如医药子行业里不能全部买医疗器械个股。具备“平衡”风格的基金组合,就能体现出较好的进攻性和防御性,既可以在成长行情中捕捉到超额收益,也能够在大跌行情中规避掉大的风险损失。

来源:中国证券报

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。