来源:好买财富

好买说

买主动管理型基金,疑人不用,用人不疑,方可长胜。挑选基金时,只关注收益、波动、回撤等业绩指标,是远远不够的。基金经理的能力与品格很大程度上影响了基金业绩的可持续性,这也是投资者最应搞明白的问题。

三国时期,诸葛亮第五次出祁山北上伐魏,结果老臣李严筹备粮草不利,诸葛亮被迫退兵。

李严论罪当斩,但诸葛亮深知其为人,于是免了李严死罪,并且重用其子李丰,让李丰继承父业,继续督粮。李严极为感激,严格督促李丰,父子兢兢业业,保障了蜀军后勤。

基金投资其实和用兵打仗有异曲同工之妙。基金经理吃了败仗,损兵折将,但如果你深知其为人,加倍重用,果断加仓,那他可能为你带来更大的胜利。反之,如果你对基金经理不甚了解,赢得不明不白,妄加信任,输得痛心疾首,断然斩仓,这些行为都可能损害你的财富。

买主动管理型基金,疑人不用,用人不疑,方可长胜。接下来我们就看一看,怎样的基金经理才真正靠谱,才值得重用。

要管好钱先做好人

很多投资者挑选主动管理型基金时,只关注收益、波动、回撤等业绩指标,这是远远不够的。你如何保证历史业绩能在未来继续兑现?

基金经理的能力与品格很大程度上影响了基金业绩的可持续性,这也是投资者最应搞明白的问题。

品格方面,中华美德多种多样,研究猿选出了对于基金经理而言最为宝贵的三种品德。选择基金经理时,你不妨逐一查对,任人唯贤。

一、言行一致

这是一切的底线。如果基金经理说到的无法做到,或者做出的事频频出乎意料,那投资者怎能以身家财产相托付。

幸运的是,这一条较容易判断。跟踪基金经理言论,再用投资结果验证即可。

公募基金每季度有定期报告披露,这是投资者跟踪基金经理言行的宝贵材料。

以公募混合型基金富国天惠精选成长A为例,该基金在业内较为知名,由富国老将朱少醒掌舵15年,成立至今年化回报逾20%(数据来源:Wind,2005.11-2020.9)。

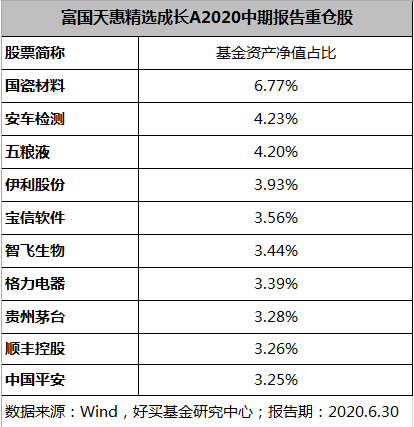

每季度基金报告披露的行业配置与重仓股信息均能验证基金经理“行业、风格配置均衡”、 “投资具有良好‘企业基因’,公司治理结构完善、管理层优秀的企业”、“分享企业自身增长带来的资本市场收益。”等理念和言论。

私募基金经理是否言行一致则更好判断,由于募集性质不同,私募管理人与客户的沟通更加频繁。除了定期月报之外,投资者能通过专场交流会更好的理解基金经理的投资理念和策略规划,并结合市场行情和产品业绩验证基金经理言行。

二、受托人责任感

什么是受托人责任感?

兴全基金前总经理杨东有个有趣的外号,“良心投资人”。杨东在2007年10月和2015年4月的市场高位均向基金投资者诚恳的提示风险。如今这两封公开信已成经典。杨东当时作为公募基金掌舵人,在公司最好扩规模、最容易赚钱的时候劝投资者赎回,可谓“良心”二字。

你的钱与利益,基金经理比你还要在乎。你冲动时,基金经理劝你冷静;你贪婪时,基金经理劝你理性。市场有陷阱时,基金经理帮你回避;市场有机会时,基金经理帮你把握。受人之托,忠人之事,这就是受托人责任感。

如何判断基金经理的受托人责任感呢?除了业绩数字外,想想基金经理的一言一行,时刻问自己:这个人值得信任吗?多关注基金经理在极端行情下的言论和作为,当你的长期利益和他的短期利益发生冲突时,他会如何权衡呢?把钱托付给你信任的人,而不仅仅是可能帮你赚钱的人。

三、热爱投资

基金经理更热爱投资这项事业,还是更热爱投资带来的金钱、权利和社会地位?如果是后者,基金经理功成名就后可能会有所懈怠;如果是前者,基金经理则能在投资之路上不断精进。

如果能遇上巴菲特这样的基金经理,那可算是投资者的一大幸事,每天跳着踢踏舞去上班,年过90仍对投资热情不减,工作餐只是简单的汉堡可乐,将平生赚得的大部分财富捐赠给社会。

如何判断基金经理是否热爱投资呢?解答这个问题需要对基金经理有更长期的跟踪和更深入的沟通,短期业绩往往不具说服力。尽量从基金经理言行中收集线索验证其对投资的热情吧!

评判管理人能力

仅看业绩远远不够

品格重要,能力更重要,两者共同决定了一位基金经理是否靠谱。挑选基金时,很多投资者看看净值走势,看看长期业绩,就以此判断基金经理的能力水平,这是非常危险的。

不信你看看下面这只基金,你能发现他有什么问题吗?

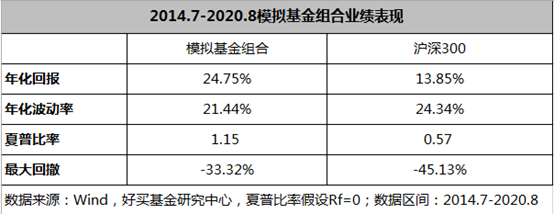

这只基金6年多时间里实现了24.75%的年化回报,波动、回撤等风险评估指标也都优于沪深300指数,看似是一只不错的产品。不过,如果你知道基金经理这6年时间里都做了什么,可能就不这么认为了。

这只模拟基金是这样操作的,2014年7月,研究猿募了一笔钱,但实在懒得选股,就全买了沪深300指数基金。2015年6月,研究猿看沪深300涨得太猛,全部卖出开始空仓。2015年8月末,研究猿看沪深300跌得差不多了又将指数基金全仓买回来,持有到2020年8月31日。

6年多时间里,研究猿作为基金经理可能就上了三天班,建仓、空仓、再满仓,别的工作基本没做。仅一次幸运的择时押注就创造了6年年化24.75%的产品。如果研究猿大大包装一下自己,到处吹嘘自己的宏观研判能力,并秀出以上模拟基金的业绩,会不会有很多投资者上当呢?

可见业绩仅是表象,评判基金经理能力,必须要看透业绩背后的成因。接下来,研究猿介绍评判基金经理能力的三个简单招式:

一、看经验

二级市场是一个非常复杂的系统,即便是智商超群的天才或是特定领域的专家,短期内可能也无法适应股市特有的规律和周期。

当然,不排除有天赋异禀的基金经理出道即巅峰,但多数投资高手或许都在牛市中“疯”过,在熊市中“死”过,千锤百炼,玉汝于成。

反过来想,一个聪明好学、热爱投资的人,在股市浮沉十余年并最终生存下来,其投资能力也差不到哪去吧。投资中,经验是非常宝贵的优势。

二、看能力圈

弄明白基金经理能力圈后,再看历史业绩才有意义。

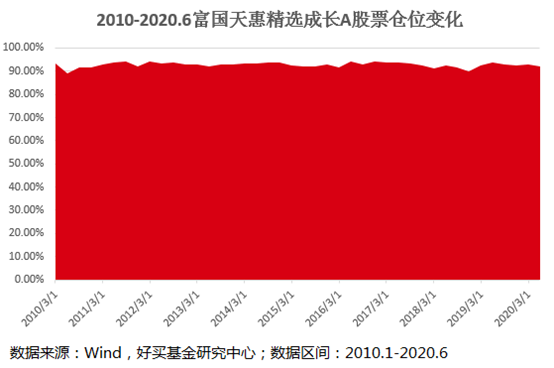

回到富国天惠精选成长A的例子上,2010年至2020年6月,该基金股票仓位始终在90%附近,可见基金经理注重选股,而非仓位管理。

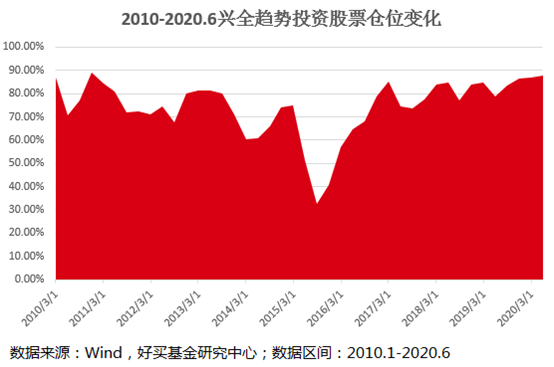

再看另一只公募混合型基金,兴全趋势投资。同样是公募界的老基金,兴全趋势投资股票仓位则变化更大。

可见仓位管理与资产配置也在基金经理能力圈之内。

明确基金经理能力圈后,再进行同策略的比较、再分析历史业绩才能得出有用的信息。牛市中,赚钱多的基金经理未必就比赚钱少的基金经理厉害;熊市中,回撤大的基金经理也未必不如回撤小的基金经理。

所以,你不一定非要找一个上知天文,下知地理,无所不能的投资奇才。明确基金经理能力圈,知道他擅长什么,然后知人善任,岂不更好?牛市中后期你可以重用一位擅长仓位管理、股债配置的基金经理;熊市中后期你则可以重用一位始终高仓位,精于选股的基金经理。或者始终均衡配置,同类策略的基金经理再横向比较,优中选优。

三、看独特之处

石锋资产创始人崔红建曾对石锋研究员说过这样一段话:

“你们的行业、个股研究成果,很多大型公募机构的研究团队也都能做到。那我们的独特之处究竟是什么?是我们怎样思考这些研究成果!”

公开资料大家都能看到,深度调研专业机构都在做,面对同样的信息,不同基金经理却能得出不同的结论。黑天鹅来临时,有的机构在卖,有的机构则在买。基金经理的与众不同之处,往往就是其创造超额收益乃至跑赢同行的能力所在。

翻看基金经理重仓股,你会发现多数股票都是那几只司空见惯的大白马。但优秀的基金经理往往会重仓一些相对不热门,但他却跟踪研究颇深的行业个股,而这正是其致胜手段。

当然,基金经理的独特之处体现在很多方面。思考的独立性、思维的艺术性、眼界的宽广度、判断的准确性等等。优秀的基金经理,往往有与众不同的一面。

总结以上,研究猿在过往文章中列举过许多长期业绩优异的基金,其实业绩数据不能说明全部问题。耶鲁捐赠基金首席投资官大卫•斯文森表示,他挑选主动管理人时,定性标准远比定量标准重要。

本文主要探讨的即是选择基金经理的定性标准,总结一句话,找一位言行一致、勤勉尽责、热爱投资且经验丰富、策略鲜明、有独门杀招的基金经理。相信其定能辅佐你成就理财大业!

文中数据来源:Wind,好买基金研究中心;数据日期:2014.6-2020.8

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

臻财商学院·财富天下行

专业、系统、长期的线下学习体系

好买动态

聚焦好买实时动态

好买声音

好买大咖最新观点

好买臻选

优选合作伙伴观点

研究猿观察

专业的市场观察

好买投资峰会

活动峰会精彩不断

好买商学院

知识提升财富

扫二维码 3分钟开户 紧抓股市暴涨行情!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。