9月18日,温州银行披露定向发行说明书。根据发行安排,温州银行此次拟发行不超过23.73亿股,发行价格为2.95元/股,募集资金数额为不超过70亿元。本次定向发行募集资金,扣除发行费用后将用于补充核心一级资本和处置不良资产。

定增说明书显示,截至2020年6月末,温州银行资产总额为2348.12亿元,发放贷款和垫款净额为1305.49亿元。负债总额为2207.06亿元,吸收存款余额为1678.03亿元。

温州银行经营以存贷款业务为主,利息净收入是公司利润的主要来源。2018年、2019年和2020年1-6月,温州银行营业收入分别为36.18亿元、42.31亿元和25.22亿元;利息净收入分别为27.07亿元、36.01亿元和20.05亿元;净利润分别为5.1亿元、6.93亿元和6.22亿元,盈利水平稳步提升。

温州银行表示,今年上半年,该行利润水平上升,一方面主要原因为生息资产规模不断扩大,净息差、净利差不断提升,利息收入稳步增长;另一方面,手续费及佣金收入增长较快。

温州银行持续加强信用风险管控,调整信贷资产结构,加大优质授信投放,提升新发放贷款的资产质量,同时加大逾期贷款的风险化解和不良贷款清收处置力度,积极防范化解风险。

截至2020年6月末,温州银行不良贷款率为1.64%,较年初下降0.14个百分点;拨备覆盖率为136.81%,较年初下降16.81个百分点,总体风险可控。

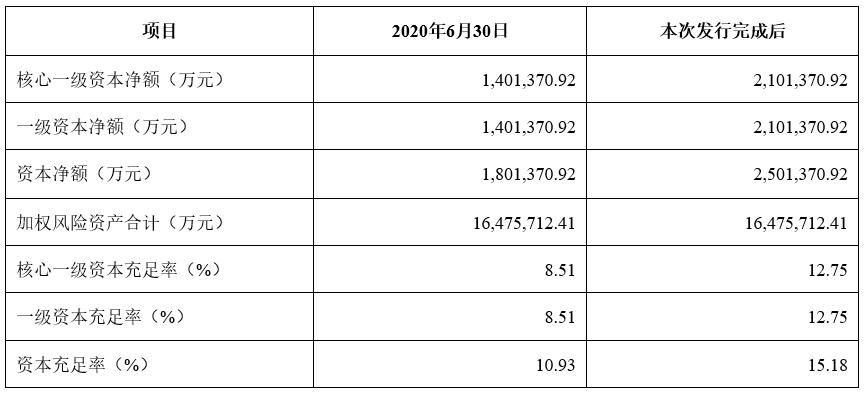

资本充足率方面,截至2020年6月末,温州银行核心一级资本充足率和一级资本充足率均为8.51%,资本充足率为10.93%,符合监管要求。

经测算,本次发行完成后,温州银行资本充足率将升至15.18%,一级资本充足率将升至12.75%。资本充足率的提升将进一步满足监管要求,有利于该行的长远稳定发展。

据了解,截至2020年6月末,温州银行股份总数为29.63亿股,不存在控股股东及实际控制人。新湖中宝(600208,股吧)为该行最大股东,持股比例为18.15%。

与以往银行定向募资不同的是,温州银行此次定增或将引入地方专项债注入。根据发行安排,定增发行对象为本次发行方案获股东大会通过之日登记在册的全体股东及特定投资者(指未足额认购的部分通过地方专项债券资金筹集,由温州市政府指定的特定主体),即首先由老股东按比例配股,老股东(及其关联方)未足额认购的部分,通过特定投资者认购。

温州银行称,按照发行股份数量上限为23.73亿股,发行完成后,股份总数为53.36亿股。根据静态测算及发行方案,如果原股东参与认配比例较低,则本次发行后,预计控制权将发生变化,即国有认购主体将成为该行第一大股东。

值得一提的是,截至2020年6月末,温州银行每股净资产为4.76元,该行增资扩股发行价为2.95元/股,相当于在定增价格基础上打了6.2折。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。