近期的A股市场陷入焦灼,沪指再度回归到3300点附近,尤其前期热门的板块有相对深度的回调,很多人浮盈缩窄甚至变为浮亏,市场上蔓延着一丝丝忧虑:还能持有吗?是不是应该离场了?

回溯近3年的市场走势,“震荡”的特征明显,间歇性的沮丧感总会如期而至,上几次的沮丧分别发生在2018年全年、2019年4月后、2020年开年后。每一次的剧烈回调,总是带来“该不该离场”的类似困惑。

近3年间沪指的走势——震荡特征明显

(数据来源:Wind;统计区间:2017年9月11日-2020年9月8日)

这是为什么呢?影响投资体验的两个重要因素,一是收益率,二是波动率。股票资产虽然长期收益不错,但剧烈的波动是人们常常不能坚持持有的重要原因。

为了进一步优化投资体验,近几年来,“以更少的风险获取更高预期收益”的固收+产品成功出圈,备受投资者青睐,不禁想问:

“这些买固收+产品的投资者如何了?”

考察时间段:近3年来

以固收+市场最具代表性的混合债券型二级基金、偏债混合型基金来看,2017年9月11日以来,股市表现一般、债市整体优秀,以债券资产打底、股票资产增益的固收+,无论收益率、波动率都呈现出非常大的优势。

具体来看,偏债混合型基金指数、混合债券型二级基金指数的累计回报分别为22.76%、16.62%,大幅超过股市、债市的整体平均表现;

与此同时,最大回撤仅仅只有-3.71%、-3.67%,与中证全债指数相当,大幅低于上证指数高达-30.77%的回撤。

(数据来源:Wind;统计区间:2017年9月11日-2020年9月8日)

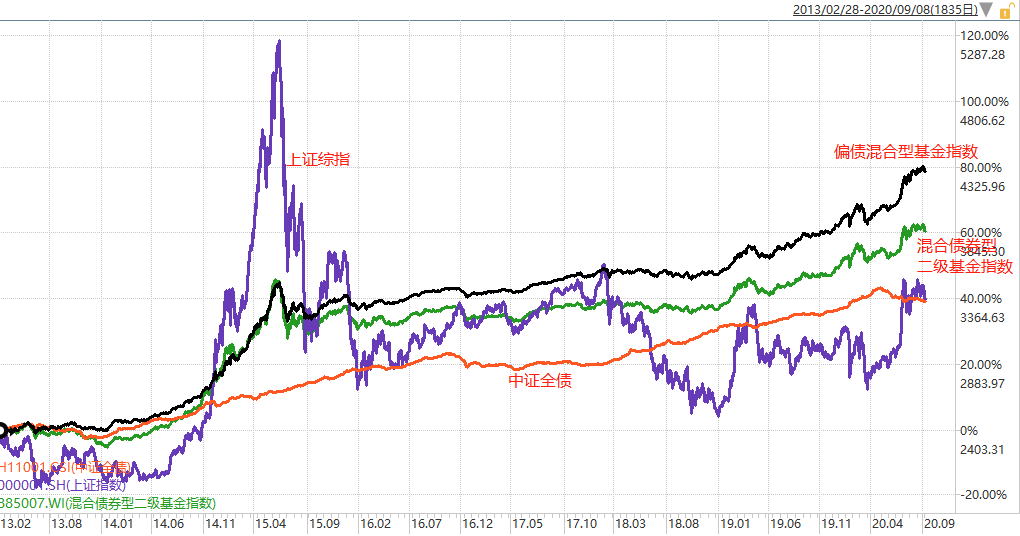

考察时间段:超过7年

那么,以更长的时间来看呢,情况会不会有什么不同?

根据Wind数据统计,自2013年2月28日-2020年9月8日,沪市经历了震荡、牛市、熊市等不同的市场环境,在此期间,偏债混合型基金指数、混合债券型二级基金指数的走势仍然呈现“稳中求进”的特征,阶段回报大幅超过上证综指、中证全债,最大回撤和波动率大幅低于上证综指。

(数据来源:Wind;统计区间:2013年2月28日-2020年9月8日)

一句话概括那些持有固收+产品的投资体验:第1,承受了较小的波动和回撤,基金拿得住;第2,长期持有的回报比较丰厚,基金愿意拿。

因此,对于固收+的长期投资者来说,是有幸福感的。眼下市场频繁震荡,与其瞻前顾后惶恐不安,不妨从加强资产多元配置的角度,选择一款优秀固收+产品长期持有。现在新的问题出现了:

“如何选择一款合适的固收+基金呢?”

固收+策略投资,是一个集宏观大类资产配置、量化分析、债券市场研究、信用市场研究、股票市场研究及风险控制等为一体的系统化工程,因此选择实力雄厚的基金经理和投资团队至关重要。

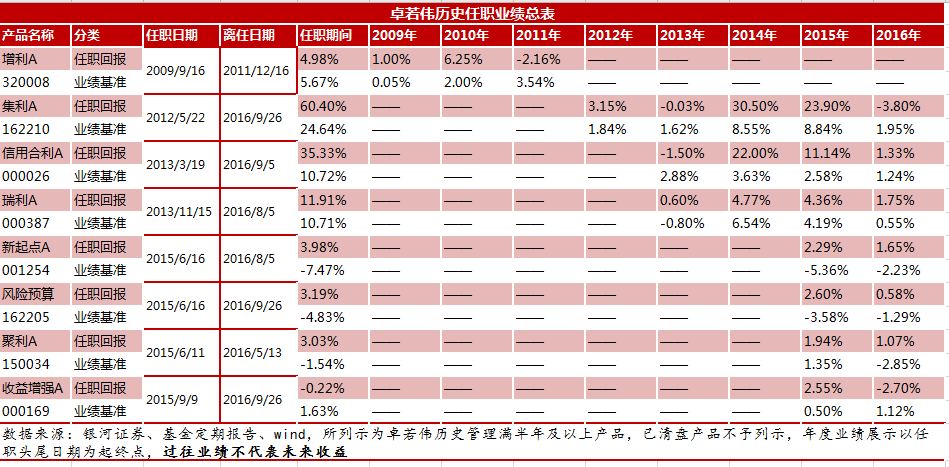

于9月10日正式上线的博时恒荣一年持有期基金(010078),就是由博时基金打造的一款固收+精品。该基金的拟任基金经理卓若伟,拥有近14年证券从业经验,现任博时绝对收益投资部投资副总监,凭借清晰的固收+投资思路,过往“固收+”业绩优秀。

其中,自2012年5月22日-2016年9月26日卓若伟管理的二级债基集利A(162210),期间上证综指既到达过5166点,也一度跌至1942点,但卓若伟很好地秉持了绝对收益目标策略,累计任职回报60.24%,最大回撤仅-6.97%;同期上证综指、中证全债涨幅分别为25.58%、25.33%(数据来源:银河证券,Wind)。

在复制过往成功经验的基础上,卓若伟所管理的博时恒荣一年持有期基金,在以优质债券资产打底的同时,采取多策略提升收益;债券为主,股票为辅,权益资产比例不超过30%,在具体布局过程中,卓若伟将坚持以下投资思路:

第1,精准宏观趋势研判

通过股债中长期、横纵向趋势比较分析,主动寻找大概率的盈利机会。

第2,风险控制首位

严控回撤,通过严谨的公司研究和财务分析,规避潜在的信用风险。

第3,价值投资选好标的

秉持价值投资原则,精选有比较优势、价值低估的个券和个股好标的。

固收+产品攻守有道,有效平滑了市场波动,展现出非常强的抗跌能力,投资回报也不平庸,性价比高,具有很大的投资价值。扬帆起航的博时恒荣一年持有期基金(010078),由固收+专家卓若伟领航,值得成为投资者的“经典收藏”,长期持有体验更佳。

基金有风险,投资需谨慎

扫二维码 3分钟开户 稳抓“科技牛”!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。